Cómo Tributan las Donaciones

Contenidos 👇

Las donaciones son una forma de transferencia de propiedad que se lleva a cabo sin ninguna compensación financiera. Son un acto voluntario de generosidad y pueden ser en efectivo o en especie. Aunque es un acto desinteresado, muchas personas se preguntan cómo tributan las donacio,nes.

¿Las donaciones están sujetas a impuestos?

En general, las donaciones no están sujetas a impuestos para el receptor. Sin embargo, si la persona que realiza la donación recibe algo a cambio, entonces podría estar sujeta a ciertos impuestos. Por ejemplo, si alguien le da dinero a otra persona y esa persona le paga intereses sobre ese dinero, entonces los intereses podrían estar sujetos a impuestos.

Además, hay ciertas restricciones fiscales que rigen las donaciones para garantizar que no haya abuso del sistema fiscal. Dependiendo del país o región donde se realice la donación, existen diferentes normativas fiscales que deben tenerse en cuenta.

Cómo tributan las donaciones según el país

A continuación se presentan algunas consideraciones fiscales clave sobre cómo tributan las donaciones en diferentes países:

- Estados Unidos: Las donaciones individuales están exentas de impuestos hasta $15,000 por año para cada beneficiario. Si la cantidad supera este límite anual, el exceso está sujeto al impuesto federal sobre transmisiones patrimoniales (estate tax). Este impuesto solo se aplica cuando el valor total del patrimonio heredado supera los $11,4 millones.

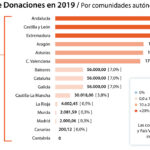

- España: Las donaciones están sujetas al impues,to sobre transmisiones patrimoniales y actos jurídicos documentados. El impuesto varía según la región y puede ser tan bajo como el 1% o tan alto como el 7%. Además, hay ciertas exenciones fiscales disponibles para ciertos tipos de donaciones, como las destinadas a fines benéficos.

- México: Las donaciones están sujetas al impuesto sobre la renta (ISR) en México. La tasa puede variar del 20% al 35%, según el valor de la donación. Sin embargo, hay ciertas exenciones fiscales disponibles para ciertas organizaciones benéficas registradas.

- Argentina: Las donaciones están sujetas al impuesto sobre los bienes personales en Argentina. La tasa varía del 0,5% al 1,25%, dependiendo del valor de la donación y otros factores. Las organizaciones benéficas registradas están exentas de este impuesto.

Cómo hacer frente a los impuestos sobre las donaciones

Aunque las donaciones no suelen estar sujetas a impuestos directamente para el receptor, es importante tener en cuenta cualquier implicación fiscal que pueda surgir. Si se recibe una gran cantidad de dinero o propiedad como resultado de una donación, es posible que deba consultar con un profesional fiscal para determinar si tiene alguna obligación tributaria adicional.

También es ,importante mantener registros precisos de todas las donaciones y cualquier ingreso relacionado para facilitar la presentación de declaraciones de impuestos precisas. Asegúrese de conocer las leyes fiscales específicas en su país o región y tome medidas preventivas para evitar sorpresas desagradables.

Conclusión

En resumen, las donaciones son una forma importante de apoyar a organizaciones benéficas y personas necesitadas en todo el mundo. Aunque en general no están sujetas a impuestos directamente para el receptor, es importante estar al tanto de cualquier implicación fiscal que pueda surgir. Si tiene alguna pregunta sobre cómo tributan las donaciones en su país o región, asegúrese de consultar con un profesional fiscal competente.