Cómo tributa la pensión de jubilación

Contenidos 👇

La pensión de jubilación es una prestación económica que se otorga a las personas que han cotizado lo suficiente a la Seguridad Social y han alcanzado la edad legal de jubilación. Esta pensión tiene una importante repercusión fiscal, por lo que es necesario conocer cómo tributa para evi,tar sorpresas desagradables en nuestra declaración de la renta.

¿Cómo se calcula el IRPF de la pensión de jubilación?

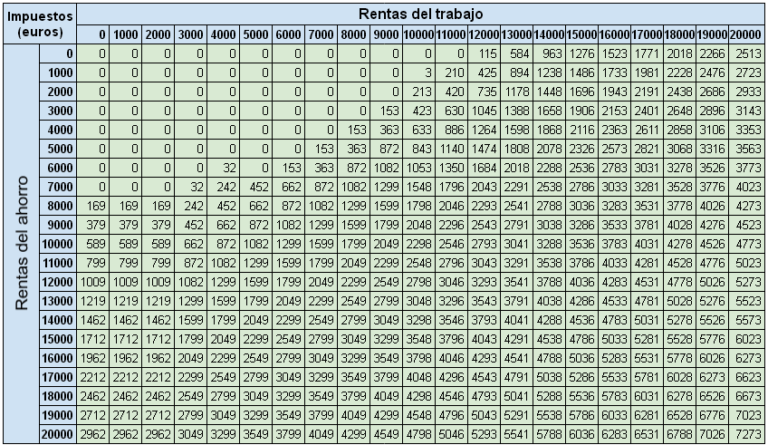

En primer lugar, debemos tener en cuenta que la pensión de jubilación se considera como un rendimiento del trabajo y, por tanto, está sujeta al Impuesto sobre la Renta de las Personas Físicas (IRPF). El importe a pagar dependerá del tipo impositivo correspondiente al tramo en el que se encuentre nuestro salario.

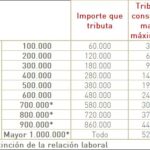

Es importante mencionar que el tipo impositivo varía dependiendo del importe total del salario anual. Por ejemplo, si nuestras ganancias anuales son inferiores a 12.450 euros, estaremos exentos de tributar por IRPF. Si nuestra base imponible supera los 60.000 euros anuales, pagaremos un 45% porcentualmente más elevado.

A pesar de esto, debemos recordar que existen deducciones fiscales que pueden reducir el importe final a pagar. Algunas deducciones posibles son:

- Deducción por familia numerosa o discapacitados a cargo

- Deducción por inversión en vivienda habitual

- Deducción por donaciones a ONG

- Deducción por alquiler de vivienda habitual

¿Cómo se tributa la pensión en el Impuesto sobre el Patrimonio?

Otro impuesto que puede afectar a nuestra pensión de jubilación es el Impue,sto sobre el Patrimonio. Este impuesto grava la riqueza acumulada por una persona, incluyendo bienes y derechos como inmuebles, cuentas bancarias o inversiones.

En el caso de la pensión de jubilación, esta no se considera un bien patrimonial, por lo que no está sujeta a tributación en este impuesto. Sin embargo, si recibimos otro tipo de ingresos que superen ciertos límites, estos sí podrían estar sujetos a tributación en el Impuesto sobre el Patrimonio.

Consejos para ahorrar en nuestra declaración de la renta

Aunque nuestro salario esté sometido a IRPF desde antes incluso de recibirlo, podemos tomar medidas para reducir al máximo las cantidades a pagar en nuestra declaración anual.

- Aprovechar las deducciones fiscales disponibles: Ya hemos mencionado algunas deducciones posibles más arriba. Si nuestro perfil personal nos permite optar a alguna deducción fiscal disponible debemos aprovecharla.

- Aportar al plan de pensiones: Las aportaciones realizadas al plan privado de pensiones se descuentan directamente del IRFP. Esto nos permitirá reducir considerablemente la cantidad final que deberemos abonar.

- No superar los límites: Aunque parezca obvio, es importante asegurarnos de estar al tanto de los límites que se aplican a cada tramo impositivo. Si superamo,s una determinada cantidad, el porcentaje a pagar aumentará drásticamente.

- Contratar un asesor fiscal: Si no tenemos conocimientos suficientes en materia tributaria, puede ser conveniente contratar los servicios de un profesional del sector para evitar cometer errores y maximizar nuestras deducciones.

Conclusión

En resumen, la pensión de jubilación está sujeta a tributación en el Impuesto sobre la Renta de las Personas Físicas (IRPF), pero no en el Impuesto sobre el Patrimonio. Es importante conocer cómo afecta nuestra pensión a estos impuestos para evitar sorpresas desagradables en nuestra declaración anual. Además, podemos tomar medidas para reducir al máximo las cantidades a pagar, como aprovechar las deducciones fiscales disponibles o realizar aportaciones al plan privado de pensiones.