Cómo tributan los planes de pensiones al rescatarlos

Contenidos 👇

Los planes de pensiones son una forma popular de ahorrar para la jubilación. A lo largo de los años, se van acumulando aportaciones y rentabilidades que pueden ser rescatadas en el momento del retiro.

Sin embargo, es importante tener en cuenta cómo tributan los planes ,de pensiones al rescatarlos. Dependiendo del tipo de plan y la forma en que se rescate, puede haber diferentes consecuencias fiscales.

Tipos de planes de pensiones

Antes de entrar en detalles sobre cómo tributan los planes de pensiones al rescatarlos, es importante conocer los diferentes tipos existentes:

- Planes individuales: son aquellos que contrata una persona individualmente con una entidad financiera o aseguradora.

- Planes colectivos: son aquellos que ofrecen las empresas a sus empleados como parte de su retribución salarial.

- Planes asociados: están gestionados por asociaciones o entidades sin ánimo de lucro y están destinados a trabajadores autónomos o profesionales liberales.

Tributación al rescate del plan

A la hora de rescatar un plan, hay dos formas principales: el rescate total o el rescate parcial. En ambos casos, es necesario pagar impuestos sobre las cantidades rescatadas, pero la forma en que se hace puede variar según las condiciones del plan.

Rescate total

En el caso del rescate total, se liquida todo el plan de una sola vez. En este caso, la tributación será mayor que en el caso del rescate parcial, ya que se considera como un ingreso extraordinario.,

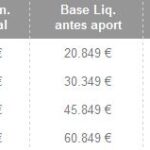

- Planes individuales: en estos planes, la tributación se realiza mediante la declaración de la renta y se grava como rendimiento del trabajo. Se aplicará una retención a cuenta según los tramos establecidos por Hacienda.

- Planes colectivos y asociados: en estos casos, será la entidad gestora quien realice las retenciones correspondientes antes de realizar el pago al partícipe.

Rescate parcial

En el caso del rescate parcial, solo se liquida una parte del plan. En este caso, la tributación será menor que en el caso anterior ya que solo se considera como un ingreso proporcional al importe rescatado.

- Planes individuales: igual que en el caso del rescate total, la tributación se realizará mediante la declaración de la renta y se gravará como rendimiento del trabajo. La diferencia es que solo se tributará por el importe rescatado.

- Planes colectivos y asociados: también serán estas entidades quienes realicen las retenciones correspondientes antes de realizar el pago al partícipe.

Opciones para reducir la carga fiscal

Aunque siempre es necesario pagar impuestos sobre las cantidades rescatadas de un plan de pensiones, existen algunas opciones par,a reducir la carga fiscal:

- Rescate en forma de renta vitalicia: en lugar de rescatar el plan en una sola vez, se puede optar por recibir una renta periódica que sirva como complemento a la pensión pública. En este caso, la tributación será menor ya que solo se considerará una parte proporcional como rendimiento del trabajo.

- Traspaso a otro plan de pensiones: si no se necesita el dinero del plan inmediatamente, otra opción es traspasarlo a otro plan de pensiones. De esta forma, se evita tener que pagar impuestos sobre ese dinero y se mantiene la ventaja fiscal del plan.

Conclusión

En definitiva, los planes de pensiones pueden ser una buena forma de ahorrar para la jubilación siempre y cuando se tengan claras las condiciones fiscales al rescatarlos. Es importante conocer los diferentes tipos de planes existentes y cómo tributan en cada caso para poder tomar decisiones informadas sobre nuestro futuro financiero.