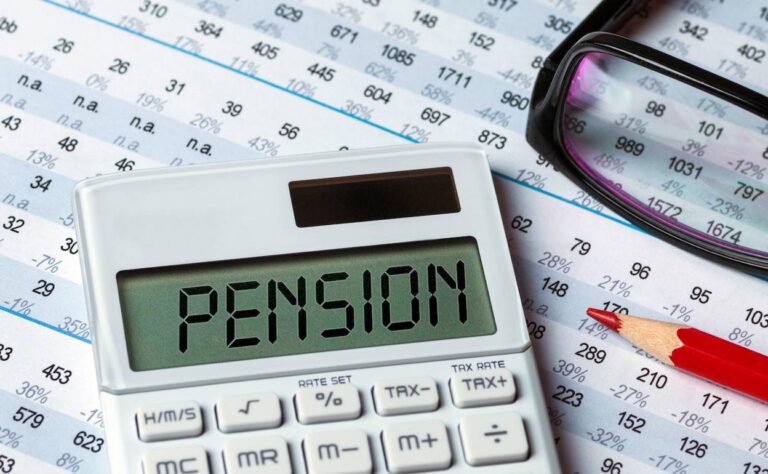

Los fondos de pensiones son una herramienta financiera que permiten a los trabajadores ahorrar para su jubilación. Estos fondos funcionan como un mecanismo de inversión, donde se acumulan aportes de los trabajadores y empleadores, que posteriormente son invertidos en distintos tipos de activos financieros.

¿Cómo tributan los fondos de, pensiones?

Contenidos 👇

En términos generales, los fondos de pensiones tributan bajo el régimen fiscal de rentas gravadas con el impuesto a la renta. Esto significa que las ganancias obtenidas por estos fondos están sujetas a impuestos, al igual que cualquier otro tipo de ingreso o beneficio.

La manera en que tributan los fondos de pensiones varía según el país y la normativa fiscal correspondiente. Por ejemplo, en algunos países existe una exención total o parcial del impuesto sobre la renta para ciertos tipos de inversiones realizadas por los fondos de pensiones. En otros casos, las ganancias obtenidas por estos fondos pueden estar sujetas a tasas impositivas diferenciadas.

En cualquier caso, es importante tener en cuenta que las reglas fiscales aplicables a los fondos de pensiones pueden ser complejas y cambiar con el tiempo. Por esta razón, es recomendable consultar con un asesor financiero especializado antes de tomar decisiones relacionadas con la inversión en estos instrumentos.

Consejos útiles sobre cómo tributan los fondos de pensiones

- Evalúa tus opciones: Antes de decidir invertir en un fondo de pensión, es importante evaluar las distintas opciones disponibles y comparar los costos, beneficios y riesgos de cada una.

- Infórmate sobre la no,rmativa fiscal: Conocer las reglas fiscales aplicables a los fondos de pensiones es fundamental para tomar decisiones informadas sobre tu inversión.

- Considera el impacto fiscal en tus ingresos: Las ganancias obtenidas por los fondos de pensiones pueden afectar tu situación fiscal general. Por esta razón, es importante tener en cuenta este factor al planificar tus finanzas personales.

- Mantén un equilibrio entre riesgo y rentabilidad: Los fondos de pensiones suelen invertir en distintos tipos de activos financieros, algunos más riesgosos que otros. Es importante encontrar un equilibrio adecuado entre el riesgo y la rentabilidad esperada para tu perfil de inversión.

Conclusión

Los fondos de pensiones son una herramienta útil para ahorrar para la jubilación. Sin embargo, es importante entender cómo tributan estos instrumentos y considerar factores como el impacto fiscal en tus ingresos, antes de tomar decisiones relacionadas con tu inversión. Consultar con un asesor financiero especializado puede ayudarte a tomar decisiones informadas y maximizar los beneficios de este tipo de instrumento financiero.